Eszközök leírási, költségelszámolási módja

Tartalomjegyzék

Általános leírás

Az eszköznyilvántartás legfontosabb feladata a vállalkozás működése során a nyilvántartott eszközök elhasználódásából adódó költségek, az amortizáció elszámolása és nyilvántartása.

A számviteli törvény a piaci értékítéletre alapozva, a valódiság elvének érvényesítésével, lényegében szabadon engedi a vállalkozó számára az amortizáció elszámolását. Ezért a számviteli szabályok többféle leírási mód alkalmazását teszik lehetővé.

Viszont az adótörvény az adóalap számítása során (annak védelme érdekében) csak korlátozottan teszi lehetővé az amortizáció elszámolását. Az adótörvény az eszközök leírását az egyösszegű leírás és a két részletben lehetséges leírástól eltekintve a bruttó értékalapú lineáris leírási módszer szerint teszi lehetővé. Az adóalapnál érvényesíthető értékcsökkenési leírás szabályait az adótörvény mellékletei tartalmazzák.

Ha nincs eltérés a vállalkozás által érvényesített, számviteli törvény által megengedett amortizációs költség elszámolása és az adótörvény által érvényesíthető amortizáció elszámolás között, akkor ezen az alapon nem történik adóalap korrigálás. Ugyanis, az adózás előtti eredményt növelni kell az elszámolt amortizációs költséggel, és csökkenteni kell az adótörvény előírása szerint elszámolható amortizációs költség összegével.

A CCN rendszerben az eszköz nyilvántartásba vételekor kötelező hozzárendelni az eszközhöz az adótörvény szerint hozzátartozó leírást, valamint az eszközre alkalmazandó számviteli törvény szerinti leírást.

Az adótörvény szerinti leírási módokat a CCN rendszerbe külön műveletben (kézi rögzítés vagy import) kell létrehozni, a számviteli törvény szerinti leírási módok viszont beégetettek, amelyek közül az eszköz nyilvántartásba vételekor lehet választani.

Adótörvény szerinti leírási módok

A vállalkozás eszközeit figyelembe véve kell létrehozni az adótörvény szerinti leírási módokat úgy, hogy minden eszközhöz hozzá lehessen rendelni az eszközre vonatkozó adótörvényben előírt leírási módot.

Adótörvény szerinti leírási módokat létrehozni és paraméterezni a Karbantartás/Adótörvény szerinti leírási módok menüpont hatására megnyíló ablakból indítva lehet.

A CCN rendszer éles telepítését követően, az ablak üres.

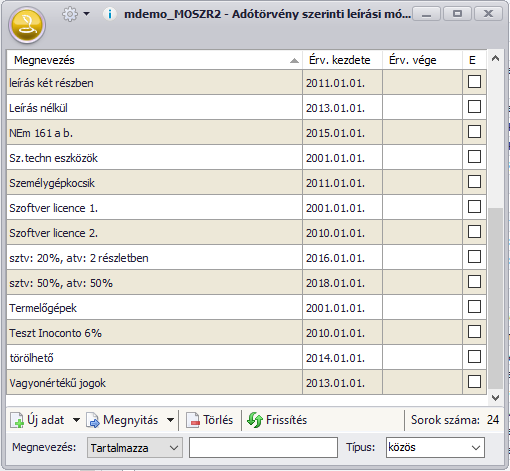

Ha megtörtént a vállalkozás részére szükséges adótörvény szerinti leírási módok rögzítése, akkor az ablakot megnyitva, Frissít hatására a program kigyűjti a létrehozott adótörvény szerinti leírási módokat.

Az ablakban szűrni lehet a leírási mód Megnevezése névtöredéke, és Típusa alapján. A Típus lenyitható menüből választható szűrési feltétel a közös, egyedi és mind. A kétféle típus, közös vagy egyedi arra utal, hogy a leírási mód létrehozása milyen céllal történt. Például, egyedi jelölést kaphat egy leírási mód, ha egyetlen eszközhöz tartozó módon történt a létrehozása. Ilyenkor egy másik eszköz felvételekor, csak akkor ajánlja fel a program, mint kiválaszthatót, ha mind, vagy egyedi szűrőbeállítással történik a rákeresés. A közös szűrőbeállítással történő keresés hatására nem ajánlja fel a program az egyedi beállítással rögzített leírási módokat. Az egyedi beállítás bármikor törölhető, és egyedi beállítással is hozzárendelhető egy leírási mód több eszközhöz.

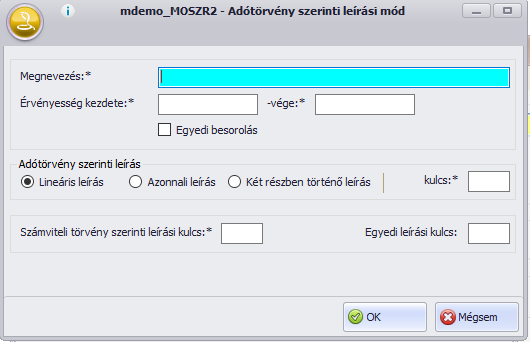

Új adat hatására megnyíló ablakban lehet új adótörvény szerinti leírási módot létrehozni:

Az adótörvény szerinti leírási módok létrehozásakor arra kell törekedni, hogy azok az eszközök, amely eszközökhöz egyazon adótörvény szerinti leírási mód lesz kiválasztva, az azonos főkönyvi eseményhez tartozó könyvelés kontírozása azonos legyen, mert a leírási mód eszközhöz rendelése során, az eszköz átveszi a megadott kontírozási főkönyvi számlaszámokat.

A Megnevezés mezőbe szabadon választott név adható, ami a kiválasztást teszi lehetővé.

Az Érvényesség kezdete mezőbe megadott dátumtól kezdődően rendelhető a leírási mód eszközhöz.

Ha az Egyedi besorolás mező jelölve van, akkor a program az előbbiekben vázolt módon ajánlja fel eszközhöz kiválasztás alkalmával, és mint szűrési feltétel áll rendelkezésre.

Az Adótörvény szerinti leírás alapvetően bruttó Lineáris, de meghatározott feltételek teljesülése mellett elfogadott az Azonnali és a Két részletben történő leírás.

- Lineáris beállítás mellett a kulcs mezőbe meg kell adni az adótörvény melléklete szerint előírt leírási módhoz tartozó amortizációként elszámolható százalék adatot.

- Azonnali leírás beállítás mellett a program automatikusan generálja a kulcs mezőbe 100,00 %-ot, és Két részletben történő leírás beállítás mellett az 50,00 %-ot.

- A Számviteli törvény szerinti leírási kulcs mezőbe kell megadni azt a százalékadatot, amit az adótörvény szerinti leírási kulcsot alkalmazva, a vállalkozás a gyakorlatban, azaz a számviteli törvény szerint megengedett módon alkalmazni fog.

- Az Egyedi leírási kulcs mező egy tájékoztatási százalékadat, amit a rendszer nem használ fel sehol.

Főkönyvi számlaszámok

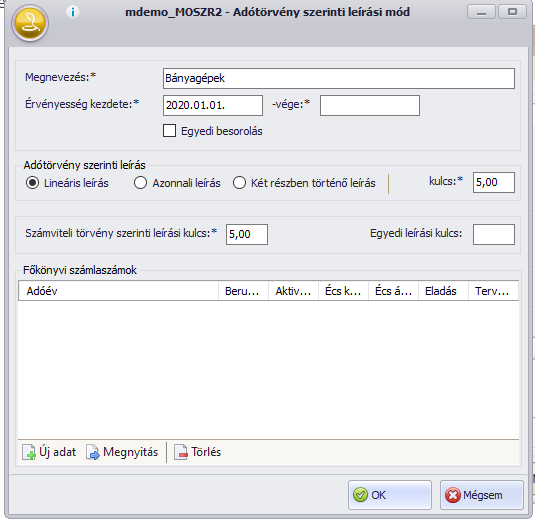

A kötelező adatok megadása után rögzítve a létrehozott adótörvény szerinti leírási módot, és rögzítés után az Adótörvény szerinti leírási módok ablakban kijelölve, az új leírási mód megnyitható.

Megnyitás után a leírási mód bővült a Főkönyvi számlaszámok megadására szolgáló résszel:

Ebbe az ablakrészbe kell rögzíteni, hogy a különböző főkönyvi események alkalmával, az esemény könyvelésekor milyen főkönyvi számlaszámot alkalmazva kontírozza a program az eseményt és a főkönyvi feladást.

A főkönyvi számlaszámok megadása adóévenként történik.

Egy adótörvény szerinti leírási módhoz, mindig csak az első adóévhez kötelező megadni a számlaszámokat. Az első adóévet követő adóévekhez a számlaszámok megadása az évnyitási lépések végrehajtása során generálható, és csak akkor kell kézi rögzítést alkalmazni, ha a kontírozási sémát a vállalkozás megváltoztatja.

A megfelelő tárgyévben nyilvántartásba felvételre kerülő eszközhöz tartozó adatként, a program átmásolja az adótörvény szerinti leírási módhoz megadott főkönyvi számlaszámokat, miután megtörtént az új eszközhöz való kiválasztása.

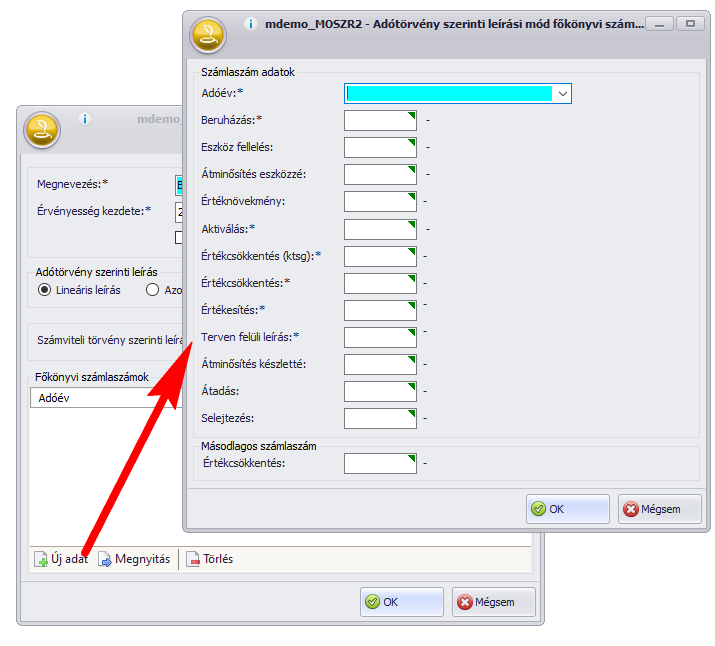

Új adat hatására megnyílik az Adótörvény szerinti leírási módhoz tartozó főkönyvi számlaszámok megadására szolgáló ablak:

Az Adóév mezőbe az első olyan adóévet kell kiválasztani, amelyik adóév dátumtartománya szerint az érintett eszközök bekerülési (nyilvántartásba vételi) időpontja az adóévbe esik.

Számlaszámok megadása:

- A Beruházás, Eszköz fellelés, Átminősítés eszközzé mezőkbe azokat a főkönyvi számlaszámot kell megadni/kiválasztani, ahonnan végre kell hajtani könyvelésileg az aktiválást ebben a három esetben. A Beruházás számlaszám kötelező, a másik kettő opcionális. (Az aktiválandó eszköz értéke pénzügyi nyilvántartásból kapott kiinduló adat. Általában a pénzügy immateriális beruházások esetében az aktiválást megelőzően 116-os számlaszámra és egyéb beruházások esetében a 161-es számlaszámra könyveli.)

- Az Értéknövekmény számlaszáma az értéknövekmény rögzítésekor a könyvelés K oldalára kerül, pl.: 162

- Az Aktiválás mezőbe azt a számlaszámot kell megadni/kiválasztani, amelyik számlaszámon a főkönyvben nyilván kell tartani az eszköz bruttó értékét.

- Az Értékcsökkenés (ktsg) mezőbe azt a számlaszámot kell megadni/kiválasztani, amelyik számlaszámon az elszámolási időszakhoz tartozó terv szerint elszámolt értékcsökkenés költséget könyvelni kell.

- Az Értékcsökkentés mezőbe azt a számlaszámot kell megadni/kiválasztani, amelyik számlaszámon az idők során elszámolt tervezett és terven felül elszámolt amortizációt gyűjteni kell.

- A Terven felüli leírás mezőbe azt a számlaszámot kell megadni/kiválasztani, amelyik számlaszámon egyéb ráfordításként a terven felüli értékcsökkentést mint költséget könyvelni kell, pl.: 866

- Külön átvezetési számlaszámra könyvelhetjük az Átminősítés készletté eseményt, vagy más néven átsorolást forgó eszközzé.

- Külön átvezetési számlaszámra könyvelhetjük az Átadás eseményt

- Selejtezés rögzítésekor az itt megadott számlaszámra kerül könyvelésre a ráfordítás

- A Másodlagos számlaszám/Értékcsökkentés mezőbe, ha a vállalkozás a költségeit másodlagosan is könyveli, azt a számlaszámot kell megadni/kiválasztani, amelyik másodlagos számlaszámon szintén könyvelni kell az elsődlegesen könyvelt értékcsökkenést.

Számviteli törvény szerinti leírási módok

A számviteli szabályok többféle leírási mód alkalmazását teszik lehetővé.

A vállalkozásnak elsődlegesen a leírási időszakot kell meghatároznia, azaz hány év alatt kívánja az eredményből visszapótolni az adott eszköz értékét, de számolhat úgy is, hogy hány művelet vagy munkafolyamat elvégzésével termelődik újra az eszköz.

A terv szerinti értékcsökkenés elszámolásához a CCN rendszerben következő leírási módok választhatók:

- Bruttó lineáris: az eszköz bruttó értékéből számol

- Nettó lineáris: az eszköz mindenkori nettó értékéből számol

- Teljesítmény alapján történő elszámolás: az adott eszközhöz bruttó értékként megadható egy teljes leírásig végzett teljesítmény (pl. munkaóra, vagy megtett km), és az adott időszakra felvett teljesítmény adatokra vetítve számol

- Egy összegben történő elszámolás: kisértékű eszköz esetén

- Két részletben történő elszámolás: aktiválás évében és a rákövetkező évben

- Időszakonként egyedileg megadott fix összegű elszámolás

Ezek közül magyar alkalmazásban a nettó lineáris amortizáció elszámolást nem alkalmazzák, de előfordulhat külföldi vállalkozás ahol minden elszámolási időszakot követően, az új időszakra az előző időszaki nettó értéket tekintik az amortizáció számítás alapjául.